こんにちは!

2月もあっという間に半分が過ぎてしまいました、1日1日の過ぎてゆく早さに目が点になりそです・・・。

でも頑張っていきましょう!

2月になったということは、あれですね!

はい、あれの季節です・・・・。

そうです、とーーーっても面倒くさいアレです。

アレというのは・・・・そう、確定申告です!!

パンナは会社員なので会社からもらっているお給料に対しての税務処理は会社がやってくれているのですが、副業分は別です。

自分が事業主として副業しているのですから、副業で得た収入に対しては確定申告の義務があります。

- じゃあ、副業でどれくらいの収入を得たら確定申告は必要なのか?!

- そもそも申告しないといけないの?!

- 副業程度の収入なら申告しなくても正直バレないんじゃないの?!

昨年副業を始めたという方は特にどうしたらいいか分からず、次々に疑問や不安が湧いているところかもしれません。

正直パンナも同じ心境でした。

なので本日は、

- 副業していても確定申告が必要なのか?

- 確定申告をするとしたらどうしたらいいのか?

ということについて書きたいと思います。

確定申告とは

そもそも確定申告とはどういう制度なのでしょうか。

確定申告(かくていしんこく)は、日本の租税に関する申告手続を言い、次の諸点を指す。

- 個人が、その年1月1日から12月31日までを課税期間として、その期間内の収入・支出、医療費や扶養親族の状況等から所得を計算した申告書を税務署へ提出し、納付すべき所得税額を確定すること

- 法人が、原則として定款に定められた事業年度を課税期間としてその期間内の所得を計算した申告書を税務署へ提出し、納付すべき法人税額を確定すること

- 消費税の課税事業者である個人又は法人が、課税期間内における消費税額を計算した申告書を税務署へ提出し、その納税額を確定すること

なお、労働保険の年度更新で前年度の保険料の申告も確定申告と呼ばれるが、ここでは割愛する。 一般に確定申告といえば、個人納税者の所得税の申告手続きを指すことが多く、以下主に所得税の確定申告について記述する。

フリー百科事典 ウィキペディア日本語版「確定申告」よりhttps://ja.wikipedia.org/wiki/%E7%A2%BA%E5%AE%9A%E7%94%B3%E5%91%8A

と解説されています。

今年の確定申告期間は2021年(令和3年)2月16日(火)から2021年(令和3年)4月15日(木)です。

副業でも確定申告をしなきゃいけない??

結論から言いますと、

「年間を通して一定の所得金額を超えたら申告義務が発生します!」

面倒くさいと思うかもしれないのですが、これが答えになります。

では、一定の所得金額とはどれくらいか?

「1年間に副業で得た所得が20万を超えた場合は確定申告義務が発生します」

これが確定申告をするかしないかの判断基準になります。

ここで所得と書きましたが、所得と収入は混同しやすいですが意味が違ってきます。

収入金額

1年間で商品やサービスを販売した金額です。口座へ入金される金額のことになります。

所得金額

収入金額から経費を差し引いた金額です。

たとえば収入(売り上げ)金額が30万円の場合でも、経費を差し引いた残額が20万円以下なら確定申告は不要となります。

何が経費とできるのかなどより詳しくこちらのブログにも書かれていますので参考にされてみてください。

『副業サラリーマンに必須の確定申告まとめ〜副業解禁時代を生き抜くために〜』

なので、副業で1年間の所得金額が20万を超えたら誰にでも確定申告の義務が発生します。

これを把握するのは簡単なようで結構大変です。

自分の副業での所得がいくらなのかということをしっかり把握しておく必要がありますね。

副業での所得は確定申告をしなくてもバレない??

これは副業をしている人なら誰でも一度は考えることかもしれません。

バレるのかバレないのか・・・。

これについては結論から言うとそれはわかりません。

バレない人もいるでしょう。

でも、バレないから申告しなくていいということではありません。

これはルールなのでルールを守らなければ罰則があります。

“少なくとも確定申告しないといけないのかどうなのか?”ということを調べているということは、”しないとどうなるのか?”ということが気になってこのブログへ辿り着いたということではないでしょうか。

今はマイナンバーカードなどが導入され税務署側も以前より個人の口座情報を把握しやすくなっています。

- そんなに売り上げがないからいいや!

- こんな個人的な口座までチェックするほど税務署も暇じゃないでしょ!

と決めつけて申告をしないでいることを続けているとある日突然税務署から連絡が来て脱税者になってしまうかもしれませんよ。

そうならないためにも所得20万を超えたらちゃんと申告をしましょう!

確定申告の種類

ここまでで「副業での1年間の所得が20万を超えたら確定申告は必要」ということが理解してもらえたかと思います。

では次に確定申告の種類を紹介します。

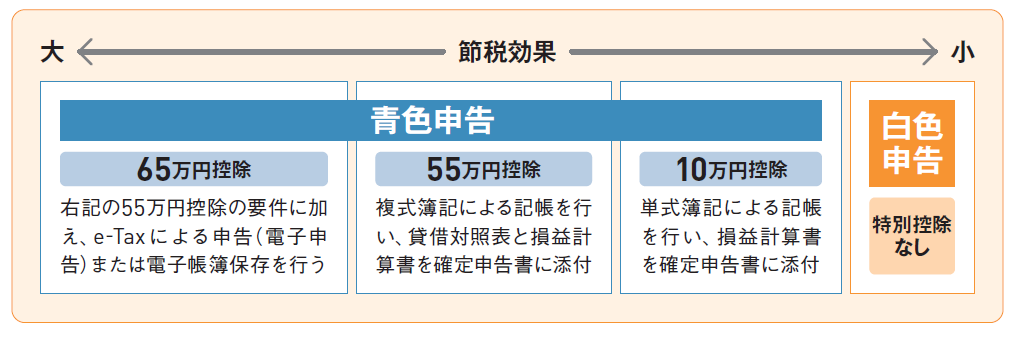

確定申告には大きく分けて青色、白色の2種類があります。

また、青色申告は3つに分けることができそれぞれ税制上のメリットが違います。

青色申告

青色確定申告は受けることのできる税制上の特典が一番多いです。

受けられる税制上の特典は次の通りです。

- 赤字の場合は他の所得と相殺できる

- 青色申告特別控除により10万円か65万円が所得金額から控除できる

- 一括で経費に落とせる消耗品の購入費用が10万円未満→30万円未満に拡充される など

また、10万円控除以外の青色確定申告は複式簿記で記帳した帳簿が必要です。

この複式簿記での帳簿作成は自分でやるには結構な専門知識が必要になります。

また、開業届を提出して事業をしているということを届け出ていないと青色確定申告はできません。

白色申告

青色申告ほどの税制上の特典は受けられませんが、単式簿記で記帳した帳簿でよく記入の仕方は複式簿記での記帳よりも簡単です。単式簿記はお金の動きだけを記録します。

税制上のメリットが大きくなる分面倒くささが増え、メリットが減る分面倒くささも減っていくイメージです。

ちなみにパンナは青色確定申告で申告しています!

今回はざっと副業をしている上で確定申告は必要かどうかということと、確定申告の種類とそのメリットについて書きました。

確定申告は取りかかるまでにすごく気持ちの面でのハードルが高く複雑に考えがちですが、1回やってみると次からぐぐっと楽になります。

確定申告をするために帳簿をつけて管理をし出すと自分の副業でのお金の出入りをもっと細かく見えるようになります。

お金の出入りが見える化するともっともっと自分の事業に対する愛着が湧きます!

このブログを読んで「よし今年からちゃんとやってみよう!」と思ってもらえたらと思います。

次回は具体的な確定申告のやり方を紹介します!ではまた!!